تیتر20 بررسی کرد

تیتر ۲۰- تحلیلگران از دیرباز در بررسی ریشههای مشکلات اقتصاد ایران بر دو نکته بیش از سایر موارد تأکید و تصریح داشته و دارند؛ اتکای به درآمدهای نفتی و تمرکز روشهای تأمین مالی بر اعتبارات بانکی.

به باور کارشناسان این دو عامل که طی سدههای اخیر به مرور در اقتصاد ایران پررنگتر و اثرگذارتر شدهاند، اکوسیستم تعاملات را به شدت تحت تأثیر قرار دادهاند. در این میان اما نظام بانکی علاوه بر اثرگذاری بر اقتصاد، از رهگذر تمرکز انتظارات فراوان برای تأمین مالی بخشهای مختلف، تحت فشار مستمر و سهمگینی نیز قرار داشته و دارد.

ریشه بانکمحوربودن اقتصاد ایران را میتوان در عوامل مختلف ازجمله قدمت بیشتر بازار پول و فرهنگ حاکم بر نظام اقتصادی کشور که بانکها را بازیگر اصلی در تأمین مالی میداند، عمق اندک سایر نهادهای تأمین مالی مانند بازار سرمایه و اعتماد بیشتر مردم به بانکها در مقایسه با بازار سرمایه، گسترش شبکه توزیع نظام بانکی کشور و دسترسی راحتتر و آشنایی بیشتر مردم با آنها، پیچیدگیهای موجود در فرایند انتشار اوراق تأمین مالی و زمانبربودن کسب مجوزهای لازم، بالابودن نرخ تأمین مالی از طریق بازار سرمایه در مقایسه با نرخ تسهیلات بانکی به دلیل وجود هزینههای بیشتر انتشار اوراق بدهی و همچنین محدودیت استفاده از وجوه نقد حاصل از تأمین مالی از طریق ابزارهای بدهی بازار سرمایه برای خرید داراییهای خاص (ماشینآلات و داراییها در اوراق اجاره و مواد اولیه در اوراق مرابحه) جستوجو کرد.

مرور آمارهای موجود از تسهیلات پرداختی توسط شبکه بانکی بهروشنی گویای این محوریت در تأمین مالی است؛ بنابر گزارشهای رسمی حدود۹۰ درصد از تامین مالی انجام شده در کشور برعهده بانکها است. این در حالی است که شبکه بانکی در سایر کشورها به طور متوسط تنها ۲۰ الی ۳۰ درصد تامین مالی را برعهده دارد.

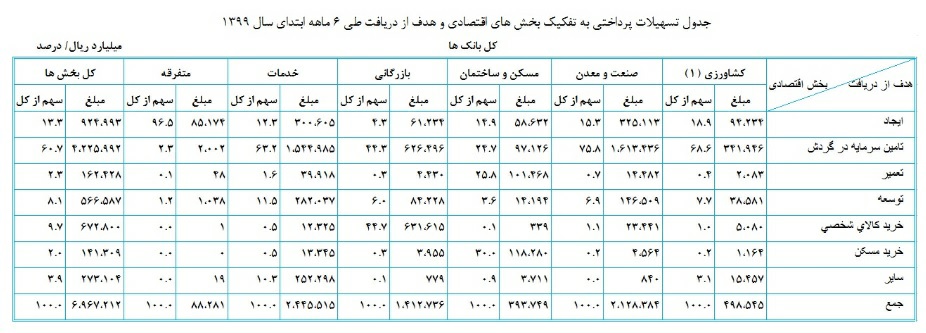

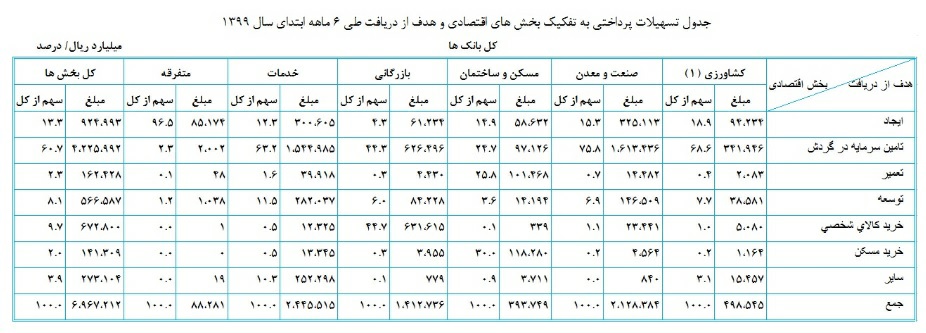

بررسی جزئیتر این سهم نیز نکات قابل تأملی دربر دارد؛ تازهترین آمار منتشر شده از ترکیب تسهیلات پرداختی توسط شبکه بانکی نشان میدهد نه تنها بخش عمدهای از پول مورد نیاز بخشهای مختلف توسط این شبکه تأمین شده بلکه سهم زیادی از این تسهیلات به بخشهای خاصی پرداخت شده است.

شبکه بانکی طی 6 ماهه سال 99 بالغ بر 6,9 هزار میلیارد تومان به بخشهای مختلف اقتصاد تسهیلات پرداخت کرده است که از این مقدار حدود 80 درصد بابت ایجاد و سرمایه در گردش بخش واقعی اقتصاد پرداخت شده است.

مقایسه این سهم و ترکیب با سهمی که بازار سرمایه به عنوان شناخته شدهترین نهاد تأمین مالی بر عهده داشته، واقعیتهای بیشتری از بازار تأمین مالی در اقتصاد ایران آشکار میکند.

جدول ذیل سهم بازار سرمایه در تأمین مالی را طی سه سال 97 تا 99 را نشان میدهد؛ مجموع تامین مالی صورت گرفته طی 5 ماهه نخست سال (به استثنای افزایش ارزش صندوق ها) حدود 53.5 هزار میلیارد تومان بوده است که از این میزان تامین مالی صورت گرفته 67 درصد آن به انواع افزایش سرمایه به ویژه از محل تجدید ارزیابی مربوط میشود که عملا هیچ منبع مالی واقعی برای بنگاههای اقتصادی بحساب نمیآید.

در چنین شرایطی که با توجه به محدودیتهای سیاسی و دیپلماتیک نمیتوان امیدی به تأمین مالی از محل سرمایهگذاری خارجی داشت، طبیعی است که بانکمرکزی به عنوان نهاد تنظیم کننده بازار پول و ناظر بر پرداخت تسهیلات در کشور به فکر سازوکارهای متناسب با شرایط فعلی برای تسهیم تسهیلات بیفتد. در گام اول به نظر میرسد بانک مرکزی این برنامهریزی را از بازبینی ساختار سازمانی خود در حوزه مدیریت اعتبارات و تسهیلات آغاز کردهاست. آنگونه که در سایت این بانک اعلام شده «بانک مرکزی در تکمیل چارچوب نوین سیاستگذاری پولی، ساختار مدیریت کل اعتبارات را متناسب با نیازهای ناظر بر این تحولات به مدیریت کل عملیات پولی و اعتباری با سه اداره زیر مجموعه اعتبارات، عملیات بازار باز و تأمین مالی زنجیره تولید» تغییر داده است.

با نگاهی به تغییرات انجام شده در ساختار مدیریت تأمین مالی از سوی بانک مرکزی میتوان گفت بانک مرکزی چند هدف را به طور همزمان دنبال میکند:

الف: ایجاد اداره «عملیات بازار باز» در ساختار بانک مرکزی به معنای تعریف مسیرها و منابع جدید تأمین مالی است. این اداره آنگونه که از نام آن برمیآید باید به دنبال دو هدف مشخص باشد:

1. قاعدهمند کردن تخصیص تسهیلات

2. وثیقهدار کردن رابطه مالی بانک ها با بانک مرکزی

ب: توسعه زیرساختهای تأمین مالی زنجیرههای تولید و کمک به رشد اقتصادی از جمله اهداف دیگر بانک مرکزی از تغییرات ساختار اخیر است. به این ترتیب رگلاتور بازر پول به دنبال این است که با محوریت اداره «تأمین مالی زنجیره تولید» تأمین مالی بنگاهها را با شیوههای غیرتورمی دنبال کند. این اداره در واقع مسئولیت بسیار خطیر اجرای تکالیف قانونی بانک مرکزی و مدیریت روابط مالی این بانک با بخش دولتی را بر عهده دارد. اهمیت و حساسیت مسئولیت این اداره از آن رو است که تمرکز تأمین مالی در نظام بانکی باعث شده دولتها همواره از بانک مرکزی انتظار داشته باشند مستقیما یا با استفاده از بانکهای دولتی، منابع مالی بخشی از برنامهها و وعدههای دولت را برعهده بگیرند. این انتظار پیش از برنامه چهارم توسعه در قالب تسهیلات تکلیفی مطرح میشد ولی پس از آنکه در برنامههای توسعهای، حذف تدریجی تسهیلات تکلیفی الزامی شد، انتظار تامین مالی پروژههای ملی به سمت خود بانک مرکزی سوق یافت.

با تغییرات ایجاد شده انتظار میرود تفکیک مشخصی میان سهم هر کدام از بخشهای اقتصادی از تسهیلات بانکی و همچنین مقررات برخورداری از این تسهیلات ایجاد شود. به این ترتیب قاعدتا دریافت تسهیلات خرد برای بدنه جامعه سادهتر و تناسب میان سهم بخشهای کلان اقتصادی در دریافت تسهیلات بیشتر خواهد شد.

ارسال نظرات

ارسال نظرات آخرین اخبار

پربازدید ها

- دوره تخصصی تلفیق دادههای اکتشافی و بهینهسازی تعیین نقاط حفاری در تهران

- پشت پرده فرزندآوری کم در تهران / چرا پولدارها بچه نمیآورند؟

- اسکوچیچ رسما از تراکتور جدا شد

- خوانندهای که وجود خارجی ندارد!

- کافهنشینیهای تکنفره و تغییر سبک زیست اجتماعی نسل جدید

- تأکید بر همکاری همهجانبه دستگاههای اجرایی برای رفع موانع تولید گروه سایپا

- قائم مقام وزیر صمت از بسته بیمه ای «همیار صنعت» بیمه دی رونمایی کرد/راهکار جامع بیمه دی برای مدیریت ریسک صنایع کشور

- افزایش منابع بانک ملی ایران به ۲۵۰۰ همت. ثبت یک رکورد تازه در شبکه بانکی

- تقویت رویکرد یکپارچه ایمنی، بهداشت شغلی و محیط زیست در ایرانخودرو/ تأکید مدیرعامل بر مسئولیتپذیری و توسعه پایدار

- پرداخت خسارت ۳۴۰ میلیارد ریال از سوی شرکت بیمه سامان

- امضای تفاهمنامه همکاری میان بانک سینا و تاپیکو در کیش

- استقبال ۶۷ درصدی جوانان از وام نیترو بانک صادرات ایران؛ پرداخت غیرحضوری و آسان تسهیلات تا سقف ۶۰۰ میلیون تومان

- برگزاری نشست های صمیمی هیأت سرپرستی بانک ایران زمین با کارکنان واحدهای ستادی

- گلگهر؛ نماد سازندگی، عزت و پیشرفت ایران

- بانک دی پیشتاز در نمایشگاه کیش با ۱۲ توافق همکاری

- مدیرعامل شرکت فولاد هرمزگان: آینده فولاد هرمزگان با ترکیب استانداردهای بینالمللی و رویکرد صادراتی تعریف میشود

- توسعه پایدار، رویا یا ضرورت

- ارائه خدمات مگابانك ملت از اول اسفند به اپلیكیشن جدید دیما منتقل می شود

- فولاد کاوه جنوب کیش؛ از صدرنشینی در سودسازی و لیدری بازار شمش فولادی کشور تا بهترین عملکرد در مدیریت هزینههای اداری و عمومی

- خیز بانک اقتصادنوین برای افزایش سرمایه 31 درصدی

- ثبت چند رکورد جدید توسط پرداخت نوین

- امضای چند تفاهمنامه مرتبط با حوزه انرژی توسط بانک اقتصادنوین

- تداوم همکاری هفتساله بیمه آسیا با دانشگاه صنعتی شریف در نشست هماندیشی

- توافقنامه همکاری چادرملو و دانشگاه امیرکبیر با تمرکز بر هوش مصنوعی

- توسعه محصولات فناورانه و های تک در دستور کار پگاه / برنامه ریزی برای خودکفایی و تولید اجزای شیر خشک نوزاد در کوتاهترین زمان ممکن/ تلاش می کنیم آحاد جامعه لبنیات را از سفرهشان حذف نکنند/ 5 شرکت از مجموعه صنایع شیر ایران در آستانه ورود به بازار سرمایه

- توسعه محصولات فناورانه و های تک در دستور کار پگاه / برنامه ریزی برای خودکفایی و تولید اجزای شیر خشک نوزاد در کوتاهترین زمان ممکن/ تلاش می کنیم آحاد جامعه لبنیات را از سفرهشان حذف نکنند/ 5 شرکت از مجموعه صنایع شیر ایران در آستانه ورود به بازار سرمایه

- توسعه پایدار، رویا یا ضرورت

- حضور پر رنگ بانک سینا در هفتمین نمایشگاه تخصصی نفت، گاز و پتروشیمی

- آغاز تحویل رسمی اولین سری از خودروهای سیتروئن C3-XR به مشتریان

- خیز بانک اقتصادنوین برای افزایش سرمایه 31 درصدی

- توافقنامه همکاری چادرملو و دانشگاه امیرکبیر با تمرکز بر هوش مصنوعی

- ارائه خدمات مگابانك ملت از اول اسفند به اپلیكیشن جدید دیما منتقل می شود

- فولاد کاوه جنوب کیش؛ از صدرنشینی در سودسازی و لیدری بازار شمش فولادی کشور تا بهترین عملکرد در مدیریت هزینههای اداری و عمومی

- ثبت چند رکورد جدید توسط پرداخت نوین

- امضای چند تفاهمنامه مرتبط با حوزه انرژی توسط بانک اقتصادنوین

- تداوم همکاری هفتساله بیمه آسیا با دانشگاه صنعتی شریف در نشست هماندیشی

- افزایش منابع بانک ملی ایران به ۲۵۰۰ همت. ثبت یک رکورد تازه در شبکه بانکی

- دوره تخصصی تلفیق دادههای اکتشافی و بهینهسازی تعیین نقاط حفاری در تهران

- امضای تفاهمنامه همکاری میان بانک سینا و تاپیکو در کیش

- استقبال ۶۷ درصدی جوانان از وام نیترو بانک صادرات ایران؛ پرداخت غیرحضوری و آسان تسهیلات تا سقف ۶۰۰ میلیون تومان

موضوعات روز

موضوعات روز