تیتر20 - عرضه اولیه ها یکی از بخش های جذاب بازار سرمایه می باشند و سهامداران به خصوص سهامدارانی که تازه به بازار سرمایه وارد شده اند بسیار پیگیر اخبار عرضه اولیه ها می باشند.

به طور کلی عرضه اولیه سهام (به انگلیسی: Initial Public Offerings) که به اختصار با IPO نشان داده می شود، عبارتست از اولین فروش سهام یک شرکت خصوصی که طی آن به یک شرکت عمومی تبدیل می شود.

عرضه اولیه ها از آن جهت برای سهامداران جذاب هستند که اولاً در کوتاه مدت می توانند یک سود حداقلی 50 درصدی را برای آن ها به ارمغان بیاورند، ثانیاً معمولاً با پول های اندک می توان در عرضه اولیه ها شرکت کرد و اقدام به خرید سهام نمود و ثالثاً خرید و فروش در آن ها به دلیل سود قطعی که دارند نیازمند تحلیل و بررسی و دانش خاصی نیست.

در سال جاری، تاکنون 20 شرکت سهام خود را برای اولین بار در بازار سرمایه عرضه کرده اند. اولین عرضه اولیه در 23 فروردین ماه سال جاری و به نام شرکت سرمایه گذاری صبا تامین با نماد صبا به ثبت رسید و آخرین عرضه اولیه نیز در 30 شهریورماه سال جاری و به نام شرکت سرمایه گذاری گروه مالی سپهر صادرات با نماد وسپهر ثبت شد. در این 20 نماد عرضه اولیه شرکت سرمایه گذاری تامین اجتماعی با نماد شستا به عنوان بزرگترین عرضه اولیه سال جاری لقب گرفت.

همان گونه که عنوان شد بسیاری از عرضه اولیه ها در یک بازه کوتاه مدت حداقل یک ماهه، بازدهی 50 درصدی را برای خریداران به ارمغان می آورند اما پرسش بسیاری از سهامداران این است که این سهام عرضه اولیه شده را تا چه زمانی نگهداری کنند؟ آیا نگهداری بلندمدت نمادهای عرضه اولیه شده (مقصود نگهداری بیش از یک سال عرضه اولیه ها) به نفع سهامداران است یا به ضررشان؟

برای پاسخ به این پرسش نیاز است تا بازدهی نمادهای عرضه اولیه شده در این چند سال اخیر را مورد بررسی قرار دهیم. به همین منظور بازدهی نمادهایی که از ابتدای سال 97 تاکنون عرضه اولیه شده اند، را مورد بررسی قرار خواهیم داد.

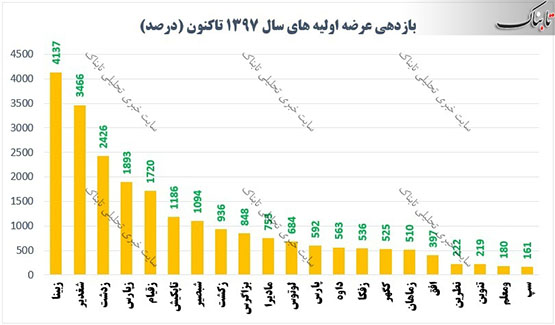

بازدهی 21 نماد عرضه اولیه شده در سال 97 تاکنون

در سال 1397، بیست و یک نماد سهام خود را برای اولین بار در بازار سرمایه عرضه کردند. نمودار زیر بازدهی این 21 نماد را تاکنون نشان می دهد. همان گونه که ملاحظه می گردد در بین نمادهای عرضه اولیه شده در سال 1397، سهام شرکت زراعت و کشاورزی بینالود با نماد زبینا دارای بیشترین بازدهی بوده است و در این مدت 4137 درصد بازدهی برای سهامداران خود از روز عرضه اولیه تاکنون به ارمغان آورده است. کمترین بازدهی هم در بین نمادهای عرضه اولیه شده سال 1397 تاکنون متعلق به سهام شرکت پرداخت الکترونیک سامان کیش با نماد سپ با بازدهی 161 درصد می باشد. گفتنی است که بازدهی کم برخی از نمادها به دلیل کاهش قیمت به دلیل افزایش سرمایه آن ها بوده است.

بنابراین در مجموع، بازدهی نمادهای عرضه اولیه شده در سال 1397 تاکنون، حداقل 161 درصد و حداکثر 4137 درصد بوده است.

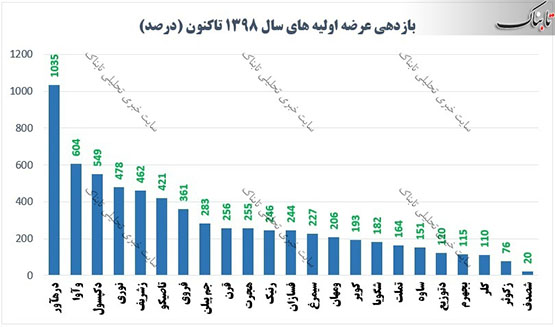

بازدهی 23 نماد عرضه اولیه شده در سال 98 تاکنون

در سال 1398 نیز 23 نماد عرضه اولیه شدند. بیشترین بازدهی در بین این نمادها تاکنون، متعلق به سهام شرکت دارویی ره آورد تامین با نماد درهآورد بوده است. این نماد توانسته است برای سهامداران خود در این مدت بازدهی 1035 درصدی را به ارمغان آورد. همچنین کمترین عرضه اولیه متعلق به سهام شرکت صنعتی دوده فام با نماد شصدف بوده است که بازدهی 20 درصدی داشته است. باز هم اشاره به این نکته ضروری است که بازدهی کم برخی از نمادها به دلیل کاهش قیمت به دلیل افزایش سرمایه آن ها بوده است که از آن جمله می توان به نماد شصدف اشاره کرد.

بنابراین بازدهی نمادهای عرضه اولیه شده در سال 1398 تاکنون، حداقل 20 درصد و حداکثر 1035 درصد بوده است.

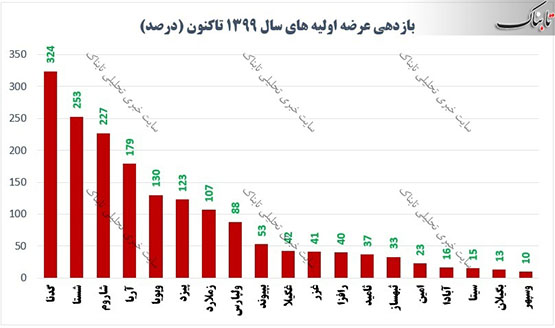

بازدهی 20 نماد عرضه اولیه شده در سال 99 تاکنون

همان گونه که عنوان شد در 8 ماه نخست سال جاری سهام 20 شرکت برای اولین بار در بازار سرمایه عرضه شده است. در این بین گدنا که عرضه اولیه آن با حاشیه هایی همراه بود، توانسته است در مدت حضور خود در بازار سرمایه برای سهامدارانش بازدهی 324 درصدی را به ارمغان بیاورد و پربازده ترین عرضه اولیه سال جاری تاکنون باشد. شستا که بزرگترین عرضه اولیه سال جاری لقب گرفته است در رده دوم قرار داشته و توانسته است بازدهی 253 درصدی را داشته باشد. همچنین سهام وسپهر با بازدهی 10 درصدی دارای کمترین بازدهی در بین عرضه اولیه های سال 99 تاکنون بوده است. گفتنی است صبا به دلیل آن که افزایش سرمایه داشته و قیمت آن به کمتر از قیمتی که عرضه اولیه شد رسیده، از این محاسبات کنار گذاشته شده است.

بنابراین بازدهی نمادهای عرضه اولیه شده در سال 1399 تاکنون، حداقل 10 درصد و حداکثر 324 درصد بوده است.

همان گونه که ملاحظه می گردد بازدهی نمادهای عرضه اولیه شده با مدت زمان نگهداری آن ها رابطه تقریباً مستقیمی دارد و نگهداری نمادهای عرضه اولیه شده در بلندمدت به نفع سهامداران می باشد و برخی نمادها حتی بازدهی بیش از 4000 درصدی را داشته اند./تابناک

ارسال نظرات

ارسال نظرات آخرین اخبار

پربازدید ها

- نسخه جدید اپلیکیشن فراز بانک ایران زمین بارگذاری شد

- آسیا در آغاز مسیر تحولی خود قرار دارد / سودآوری شرکت رشد ۱۰۰ درصدی داشته است

- سایپا با آریا پلاگین هیبرید، مسیر تازهای در صنعت خودرو آغاز کرد/ سایپا به دنبال ایجاد سبدی متنوع از محصولات کممصرف و پاک است

- طرح پیشفروش کامیونهای باری و کمپرسی L۱۹۳۰ و LK۱۹۳۰ توسط شرکت ایرانخودرو دیزل

- بانک توسعه تعاون موفق به دریافت دو گواهینامه استاندارد بین المللی ISO10002 و ISO10004 برای چهارمین سال متوالی شد

- انجام موفقیت آمیز عملیات Arc Test واحد LF

- فولاد مبارکه؛ پیشران خوداتکایی ایران در الکترود گرافیتی

- مدیرعامل بانك صنعت و معدن از تصویب افزایش سرمایه این بانك در شورای عالی هماهنگی اقتصادی خبر داد

- دكتر عارف: افزایش 70 همت، سرمایه بانك صنعت و معدن برای پشتیبانی از تولید

- صنایع پیشران را زمین گیر نکنیم

- گواهی تایید نوع خودروی 212 صادر شد

- بیمه دی و تحول رابطه با مشتریان کلیدی / تولد پرتفوی هوشمند

- پاسخ راهبردی به بحران برق / فولاد مبارکه و برداشتن گام دوم در عملیاتی شدن بزرگترین نیروگاه خورشیدی کشور

- چگونه بیمه آسیا، توسعه خدمات برخط را به پروژه راهبردی تبدیل کرد؟

- بانک صنعت و معدن؛ مهار بدهی در دل توسعه

- ایمنی، سلامت و محیطزیست؛ سه محور اصلی توسعه پایدار در فولاد سنگان

- گام بلند بانک مهر ایران برای حمایت از اصناف کشور

- راهاندازی موزهای برای ترمیم فرش و تجربه کشورهای دیگر

- بازار خودرو رسماً میلیاردی شد؛ گرانی خودرو تا کجا ادامه دارد؟

- بازارهای جهانی در شوک؛ ریزش فلزات و سرخپوشی سهام

- گرانترین بازیکن لیگ برتر ایران مشخص شد / ستاره پرسپولیس رکورد زد

- کسب و کارها با شوک اینترنتی چه میکنند؟

- مدیرعامل شرکت فولاد هرمزگان در کمیته عالی تحول: الگوگیری از تجربههای جهانی در فولاد هرمزگان؛ ضرورتی اجتناب ناپذیر است

- هوش مصنوعی تهدیدی برای ارزش مدارک دانشگاهی

- رشد منفی وام ساخت مسکن در شبکه بانکی، حرکت مثبت بانک تجارت

- بازارهای جهانی در شوک؛ ریزش فلزات و سرخپوشی سهام

- بانک صنعت و معدن؛ مهار بدهی در دل توسعه

- گواهی تایید نوع خودروی 212 صادر شد

- راهاندازی موزهای برای ترمیم فرش و تجربه کشورهای دیگر

- بیمه دی و تحول رابطه با مشتریان کلیدی / تولد پرتفوی هوشمند

- صنایع پیشران را زمین گیر نکنیم

- پاسخ راهبردی به بحران برق / فولاد مبارکه و برداشتن گام دوم در عملیاتی شدن بزرگترین نیروگاه خورشیدی کشور

- گرانترین بازیکن لیگ برتر ایران مشخص شد / ستاره پرسپولیس رکورد زد

- انجام موفقیت آمیز عملیات Arc Test واحد LF

- کسب و کارها با شوک اینترنتی چه میکنند؟

- چگونه بیمه آسیا، توسعه خدمات برخط را به پروژه راهبردی تبدیل کرد؟

- ایمنی، سلامت و محیطزیست؛ سه محور اصلی توسعه پایدار در فولاد سنگان

- گام بلند بانک مهر ایران برای حمایت از اصناف کشور

- مدیرعامل بانك صنعت و معدن از تصویب افزایش سرمایه این بانك در شورای عالی هماهنگی اقتصادی خبر داد

- بازار خودرو رسماً میلیاردی شد؛ گرانی خودرو تا کجا ادامه دارد؟

موضوعات روز

موضوعات روز